Die Banken sind dabei, ihre Goldbestände in einem seit Jahren nicht mehr gesehenen Tempo aufzustocken.

Diese Analyse konzentriert sich auf Gold und Silber an der Terminbörse Comex/CME. Siehe den Artikel Was ist der Comex? für mehr Details. Die folgenden Diagramme und Tabellen analysieren speziell die physischen Bestands-/Bestandsdaten an der Comex, um die physische Bewegung von Metall in und aus Comex-Tresoren zu zeigen.

Registriert = Garantie zugewiesen und kann für Comex-Lieferung verwendet werden, Berechtigt = Keine Garantie beigefügt – Eigentümer hat sie nicht zur Lieferung verfügbar gemacht.

AKTUELLE ENTWICKLUNGEN

Gold

In einem kürzlich erschienenen Artikel habe ich spekuliert, dass die Big Player bereit sein könnten, den Goldpreis laufen zu lassen. Ein Teil davon wird nach einem sehr starken März ein erhöhtes Liefervolumen im April bedeuten. Die Comex-Tresore wurden in den letzten Monaten stetig erschöpft, jedoch sind seit dem 1. März gerade 1,6 Mio. Unzen Gold aufgetaucht, wie unten gezeigt. Dies ist der größte Zufluss seit Oktober 2020 und wir haben erst Mitte März!

Abbildung: 1 Letzte monatliche Bestandsänderung

Dies könnte einfach eine Auffüllung des im Januar und Februar verlorenen Metalls sein. Es ist auch möglich, dass dies dazu verwendet wird, das massive Liefervolumen zu unterstützen, das im historisch ruhigen Monat März zu sehen ist. Aber eine dritte Möglichkeit ist, dass sich die Banken auf ein massives Liefervolumen im April einstellen.

Schließlich ist dieses Metall, wie unten gezeigt , erst in den letzten drei Tagen aufgetaucht und in erster Linie geeignet. Das meiste davon ist noch nicht lieferbar, kann aber auf Wunsch des Eigentümers sofort umgezogen werden.

Abbildung: 2 Letzte monatliche Bestandsänderung

Silber

Silber zeigt weiterhin einen anderen Trend als Gold. Es ist, als ob sich die Big Player im Moment voll und ganz auf Gold konzentrieren. Allein in den letzten Tagen verließen fast 3,9 Mio. Unzen die Comex-Tresore.

Abbildung: 3 Aktuelle monatliche Bestandsänderung

Ein Blick auf den ausführlichen Bericht zeigt die Mechanik. Metall, das als geeignet aufgeführt war, wurde auf registriert verschoben, um die extrem starke Liefernachfrage im März zu befriedigen. Im Gegensatz zu Gold wurde dieses Metall nicht wieder aufgefüllt und verlässt weiterhin die Comex-Tresore. Insgesamt hat die Kategorie „Eligible“ im letzten Monat 17,7 Mio. Unzen verloren!

Abbildung: 4 Letzte monatliche Bestandsänderung

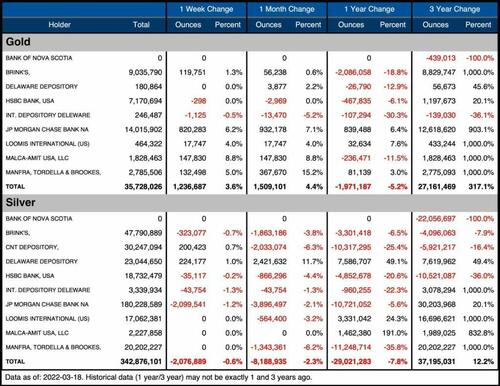

Die folgende Tabelle fasst die Bewegungsaktivität über mehrere Zeiträume zusammen.

Gold

- Gold hat innerhalb weniger Tage 50 % der 12-monatigen Metallbewegung aus dem Tresor wieder rückgängig gemacht

- Berechtigt ist in einer einzigen Woche um 7,2 % gestiegen

- Insgesamt konnte Registered 192.000 zur Auslieferung stehende Verträge unterstützen. Dies ist 3,5-mal größer als der größte Monat seit Beginn der Aufzeichnungen (Juni 2020 mit 55.000 Kontrakten).

- Die Daten zeigen, dass die Banken gut kapitalisiert sind, um ein höheres Liefervolumen zu bewältigen

- Es sei darauf hingewiesen, dass das meiste davon wahrscheinlich noch aus den Londoner Tresoren stammt, die in den Tiefen der Liquiditätskrise im April 2020 nach New York gelangten

Rhetorische Fragen: Warum stocken die Banken die Goldreserven auf, wenn sie so gut kapitalisiert erscheinen? Wie viel Metall steht tatsächlich zur Auslieferung bereit? Wenn es die vollen 19,2 Millionen sind, warum dann eine plötzliche Flut von neuem Metall? Egal, ob es sich um die Wiederauffüllung des März oder die Vorbereitung auf den April handelt, es sollte genug Metall vorhanden sein, um die Nachfrage zu befriedigen. Rechts?

Silber

- Die Silberbestände sind im letzten Jahr um 29 Mio. Unzen oder 7,8 % zurückgegangen.

- Dies konzentrierte sich ausschließlich auf Registrierte, aber im letzten Monat gab es eine große Trendwende, wobei Berechtigte die größten Abflüsse verzeichneten

- Die Abflüsse des letzten Monats von Anspruchsberechtigten machten 85 % der Zuflüsse des letzten Jahres zunichte

Abbildung : 5 Bestandsänderungsübersicht

Die nächste Tabelle zeigt die Aktivität nach Bank/Inhaber. Es enthält die obigen Zahlen, um die für Gewölbe spezifische Bewegung zu sehen.

Gold

- Fast jeder Tresor wird jetzt zum Inventar hinzugefügt, was eine vollständige Umkehrung gegenüber dem letzten Monat darstellt

- JP Morgan und Manfra sind mit Zuwächsen von 7,1 % bzw. 15,2 % im letzten Monat führend

- JP Morgan hat jetzt im letzten Jahr positive Zuflüsse. Auch hier wurde in der letzten Woche der Nettogewinn der JP-Morgan-Bestände im letzten Jahr hinzugefügt

Warum fügt jeder Tresor plötzlich Metall hinzu? Warum stockt JP Morgan seine Bestände aggressiv auf? Worauf bereiten sich die Banken vor?

Silber

- Im letzten Monat verzeichnete nur Delaware Depository positive Zuflüsse, während 6 Tresore signifikante Abflüsse verzeichneten

- CNT hat in einem einzigen Monat 8,2 % seines Inventars verloren!

Abbildung: 6 Bestandsänderungsdetail

Wie in der Margenanalyse postuliert, scheinen alle Augen auf Gold gerichtet zu sein. Die Banken stellen sich offenbar auf ein großes Auslieferungsvolumen ein. Die aktuelle Open-Interest-Positionierung in Kombination mit der fehlenden Erhöhung der Margensätze deutet darauf hin, dass dies jetzt zugelassen werden könnte. Fügen Sie die aktuelle Bestandserhöhung als weiteren Beweis hinzu.

Silber ist nach wie vor das vergessene Metall. Dies ist jedoch nicht ganz überraschend. Gold ist die wahre historische Währung der Welt. Zentralbanken besitzen Goldhorden (Russland wünscht sich, sie hätten mehr). Wenn der Markt anfangen sollte, sich in großem Stil zu bewegen, wird es zuerst in Gold passieren.

Jetzt stellt sich die Frage: Warum darf das passieren? Keine der Mächtigen will einen steigenden Goldpreis. Es stellt das gesamte Fiat-System in Frage. Meine Lauftheorie ist, dass die Banken ihre Zeiten auswählen, wann sie kämpfen und wann sie fahren. Im Moment ist die Dynamik stark und sie scheinen sich darauf vorzubereiten, auf der Welle zu reiten. Die Preise gingen diese Woche zurück, aber es ist eindeutig ein Aufwärtstrend im Gange.

Seien Sie jedoch vorsichtig , es gibt Hebel (z. B. Marge und Leerverkäufe), die dazu führen können, dass sich der Markt im Handumdrehen dreht. Erwarten Sie, dass diese Hebel eingesetzt werden, wenn sie die größte Wirkung erzielen können (z. B. wenn Spekulationen einen Höhepunkt erreichen). Dies zeigte sich am 9. März, als die Margenanforderungen erhöht wurden, während Gold gleichzeitig um 80 $ fiel.

Vielleicht ist jetzt nicht die Zeit zuzuschlagen, aber keine Frage, dass die Zeit kommen wird. Die Frage ist, wie bald. Die Daten deuten auf den Spätsommer (nach dem Juni-Kontrakt) hin, aber angesichts der Marktvolatilität könnte sich eine Gelegenheit viel früher bieten. Der Goldpreis stand die ganze Woche unter Druck.

Historische Perspektive

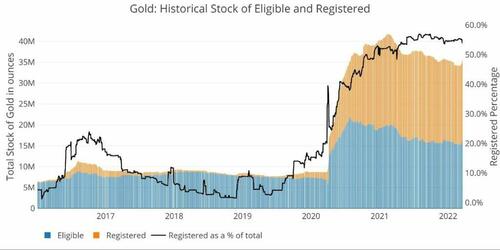

Wenn man herauszoomt und sich den Bestand für Gold und Silber seit 2016 ansieht, zeigt sich, welche Auswirkungen Covid auf die Tresore der Comex hatte. Gold hatte fast nichts in der registrierten Kategorie, bevor JP Morgan und Brinks ihre Londoner Bestände mit fast 20 Millionen Unzen aufstockten.

Der Goldbestand erreichte im Februar letzten Jahres seinen Höhepunkt und ist seitdem stetig gesunken, abgesehen von kurzen Anstiegen, die nicht von Dauer zu sein scheinen. Wird der aktuelle Anstieg das gleiche Schicksal erleiden (siehe Spitze ganz rechts)?

Abbildung: 7 Historische berechtigt und registriert

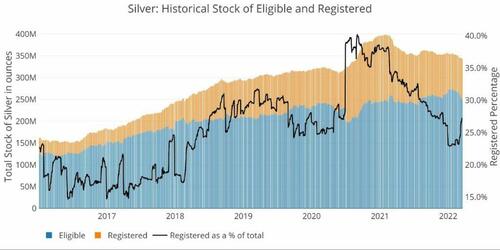

Silber verzeichnete etwa im März 2020 ebenfalls einen Anstieg der registrierten Werte, ist jedoch gesunken, wenn auch langsamer als Gold.

Der jüngste Anstieg von „Registriert“ in % des Gesamtwerts (Spitze ganz rechts im schwarzen Balken) ist auf die oben erwähnte kürzliche Umstellung von „Berechtigt“ auf „Registriert“ zurückzuführen.

Abbildung: 8 historische berechtigt und registriert

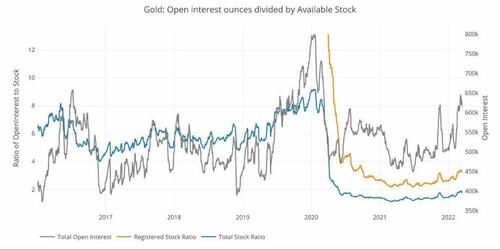

Verfügbares Angebot für potenzielle Nachfrage

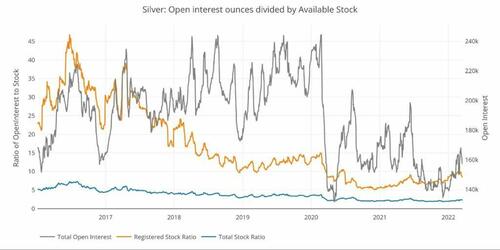

Wie in der folgenden Grafik zu sehen ist, ist das Verhältnis von Open Interest zu Gesamtaktien von über 8 auf 1,5 gefallen. In Bezug auf Registered (zur Lieferung gegen offenes Interesse verfügbar) brach das Verhältnis von Nasenbluten (denken Sie an November 2019, wo 100 % für die Lieferung standen) auf 3,26 im letzten Monat ein. Dies ist auf den jüngsten Anstieg des Open Interest zurückzuführen.

Am 7. März erreichte das Verhältnis 3,41. Dies war der höchste Wert seit September 2020. Die aktuelle Wiederaufstockung hat dazu beigetragen, dieses Verhältnis zu senken, zusammen mit einem leichten Rückgang des Open Interest.

Abbildung: 9 Open Interest/Aktienverhältnis

Die Abdeckung bei Silber ist schwächer als bei Gold mit 8,4 offenen Zinskontrakten für jede verfügbare physische Lieferung von Registered (ein Rückgang von 9,8 am 8. März). Dies liegt in der Nähe der Höchststände vom Juni 2020. Der aktuelle Rückgang ist vollständig auf den Rückgang des Open Interest von 168.000 am 8. März auf 157.000 heute zurückzuführen. Dieser Rückgang des offenen Interesses trat auf, ohne dass die Margensätze überhaupt stiegen.

Abbildung: 10 Open Interest/Aktienverhältnis

Einpacken

Der Comex-Goldmarkt lässt seit Anfang Januar Warnzeichen aufblitzen. Dies ist weiterhin der Fall. Der jüngste Metallzufluss stützt weiter die Vorstellung, dass sich die Banken auf ein höheres Liefervolumen und möglicherweise höhere Preise vorbereiten. Abgesehen davon, mit über 12 Jahren Erfahrung in der Beobachtung dieses Marktes, ist nichts jemals einfach oder einfach. Das bullische Setup ist da, aber irgendetwas sagt mir, dass dieses Spiel noch ein paar Wendungen vor sich hat. Mal sehen, wie sich die Daten entwickeln.